El pasado viernes, invitados amablemente por la gestora Magallanes, coincidimos en una reunión en dicha gestora, unos cuantos inversores y muchos amigos como @Ruben1985, @Segado, @yoko, @jvas, @carlosalosete, etc.

Fue una reunión abierta, sin notas, para oír y hablar libremente de lo que se quisiera relativo a la inversión en general y a la Gestora en particular.

Por no dar mucho rollo, y para que dicho artículo se complete con las ideas y comentarios de otros asistentes, comenzaré dando las gracias a la organización de Magallanes por: su invitación, sinceridad, honestidad, y cercanía para el inversor particular (sin que necesariamente tengan que ser partícipes).

Para romper el hielo, Iván Martín (que por cierto estuvo presente durante toda la reunión, teniendo un compromiso personal de los que “no pueden esperar”) comentó que se podría comenzar por hablar de “La muerte del Value”.

A nadie se le escapa, y ya ha sido muy recurrente en muchos artículos y comentarios, que la dispersión de valoración entre empresas Growth/Value, está haciendo que las empresas caras son cada vez más compradas y las más baratas lo son menos.

En este punto, y como inciso, por una pregunta que se hizo (por un miembro de 2035) con respecto a la gestión pasiva, Iván Martín hizo referencia a un artículo de +D, y comentó que le gustaría debatir con el autor acerca del mismo.

Pensamos que se refiere a @Fabala y a su excelente artículo Los Mitos de la Gestión Indexada

En cualquier caso, se estuvo debatiendo al respecto con Iván sobre el tema un buen rato.

Se habló, pese a las fuertes caídas de esta semana y que a ver dónde nos llevan de nuevo..., de la recuperación que está teniendo el mercado en Europa en general, sobre todo en pequeñas compañías, y en particular el fondo de Microcaps. Se explicó de forma clara y sincera, que su iliquidez provoca que movimientos pequeños de capital puedan mover la valoración diaria de forma drástica. Algo a lo que no se enfrenta el Private Equity, tan de moda en nuestros días, y en el que ya se pueden estar viendo algunos movimientos forzados de compra a valoraciones no tan atractivas como se podría pensar.

Una baja rotación, frente a una mayor durante 2017. Algo que ocurre en fondos de este tipo en cuanto las valoraciones se mueven con volatilidad. Hay años ( o más bien momentos) de una rotación mayor, y otros en los que apenas existe.

¿Sigue funcionando el Value? Muerte al PER

Difícil pregunta a responder, sobre todo si tenemos que considerar que es Value. Para MFS, Nestlé, (su primera posición) es muy value, y para otros, es una empresa que cotiza a un número de veces que a poco que su crecimiento se vea alterado a la baja correría el riesgo de una fuerte depreciación, que ponga sus múltiplos en un orden de veces menor.

De hecho Iván Martín comentó sobre la empresa SAP como ejemplo que, como saben, es un valor seguro a muy largo plazo :-)

Lo que todo inversor, y más si es Value, querría saber a momento presente es si el Value va a seguir funcionando en el futuro y los valores liquidativos recuperarán niveles para no perder capital nominal en algunos casos, o, si recuperarán frente a los índices en otros.

¿ Irá bien el Value a futuro, y por qué no extender el Value a otros mercados? (se hablo de emergentes) dónde la información que fluye podría ser viable como para analizar las empresas.

Aquí Iván Martín comentó algo sorpresivo para mi. Más que nada porque es una idea a la que le llevo dando vueltas durante bastante tiemp => El value puede funcionar bien en mercados desarrollados, pero no las tiene todas consigo en otros países.

Quizás el ejemplo de Japón sea muy específico, pero se comentó la idea de ver como muchas emrpesas en el país del sol naciente, tienen valoraciones atractivas, tienen mucha caja neta, y aún así llevan años y años en valoraciones que parecen no reconocer su valor intrínseco.

¿Se da por descontado que en algunos mercados se descuenta a futuro que :

- No van a repartir dividendo nunca?

- Van a tener siempre mucha caja por lo que pueda pasar?

- Tendrán que afrontar pensiones, multas, inversiones propias de la actividad que no hay quien pueda determinar con cierta previsión?

- Decuentan una disrupción a futuro en los próximos años que la caja no cuenta?

Llevamos mucho tiempo leyendo artículos y oyendo opiniones que en Europa vamos hacia una japonización de nuestra economía.

La ‘japonización’ de la economía europea

El BCE se ve incapaz de subir los tipos de interés aquejado por males similares a los que sufre el país asiático desde hace décadas bajo crecimiento, poca inflación y una sociedad envejecida

Gestionando la “japonización” de la economía europea

Los gestores tienen presente las similitudes del país asiático con nuestra región.

https://www.elmundo.es/economia/macroeconomia/2019/09/27/5d8cff31fdddff211c8b462b.html 5

Podría darse el caso de que pasados 4/5 años, las empresas industriales que descuentan flujos de caja previsibles, cumplan con sus beneficios, la caja neta aumente o incluso capitalice su capitalización bursátil, pero que su valoración en bolsa siga impasible sin subir y pensemos que se ha japonizado su balance?

El hecho de que los tipos de interés sigan bajos, incluso negativos, y lo estén por un tiempo muy grande de tiempo (porque llevamos ya 10 años que los tipos van a subir, y por el camino las hipotecas han pasado a ser gratis), podrían hacer que un PER 25/30 de una empresa llamada “Compounder”, crezca de forma natural y una valoración histórica que pudiera ser cara, sea a momento presente una oportunidad barata ?

Cuestiones que por curiosas que sean, no tienen una respuesta cierta y hasta que no pasen al menos 3/5 años, no sabremos lo que la realidad habrá impuesto.

En mi opinión (que no tengo ni idea…), aunque Alemania y Japón tengan ciertos parecidos de ser países exportadores, ahorradores, y que muchas veces la explicación económica de lo que ocurre en ambos es, “porque son así” (unos tienen sesgo Weimar/inflación, y otros burbuja inmobiliaria), creo que el Value, como siempre, funcionará a largo plazo como cualquier otra estrategia de inversión racional. Inversión que incluso pasando por errores (como la gestión pasiva, cuantitativa, crecimiento, etc), a largo plazo, dará más alegrías que otra cosa si hay paciencia, proceso y se evitan las emociones.

Iberia como idea de inversión.

Si algo hemos aprendido en la conversación con Magallanes, es que cuando te cuentan lo que ocurre en la realidad, la teoría si no coincide con lo que ocurre, es que debes revisarla o ajustarla.

Han sido muy claros en Magallanes desde el primer minuto de juego, es que tienen claro cuando deben cerrar los fondos de inversión, llegados a un determinado tamaño. Algo que en otras gestoras o banca comercial no sólo no hacen, sino que promocionan, y cuyas retiradas de capital han afectado a todo el panorama bursátil nacional en cuanto hay que liquidar ciertos activos.

A nadie se le escapa que el IBEX actualmente, pase lo que pase (y está la cosa como para que pase…), parece que no cae. Muchos activos tanto en España como en Europa están a unas valoraciones que por malas noticias que haya, parece que ya no hay papel que esté en manos de inversores que vendan a cualquier precio.

Sin dar la impresión de que no echan tiempo en el mercado doméstico, ya que conocen el mercado español al dedillo, cierto es que, el tiempo que hay que dedicar al mercado cercano, en el que se lleva décadas trabajando, va casi en piloto automático.Desde luego los resultados están ahí.

Sesgo inversor. Como evitar que te vendan la moto.

A una pregunta de @jvas de como evitar que la directiva nos cuente las bondades de su empresa, y con ello se oculte la verdadera realidad empresarial, Iván comenta que prefiere hablar con mandos intermedios, oficina del inversor, y personas que cuentan de forma natural y más real, lo que puede pasar en una empresa.

Si se dijo una frase en la que todos podemos estar de acuerdo, creo que fue que " Todos vendemos" .

La distorsión de la palabra “Calidad”.

Para terminar, más que nada porque esto se hace largo, tedioso y otras cosas demandan el tiempo de uno, comentar el hecho de que durante tantos años de subida disparada de empresas de Calidad indiscutible por ser primeras marcas a nivel mundial: Apple, Microsoft, Amazon, Coca-Cola, P&G, Nestlé, JNJ, etc…no por ello otras empresas, por ser industriales o de sectores no tecnológicos o de consumo-staple, no lo sean.

En el mundo presente con el sector Auto en plena época de incertidumbre, (y cuando no lo es), se ha llegado a decir que BMW es un chicharro. Un poco de perspectiva, porque a veces parece que estamos trabajando en Google cuando se habla de otras empresas cotizadas

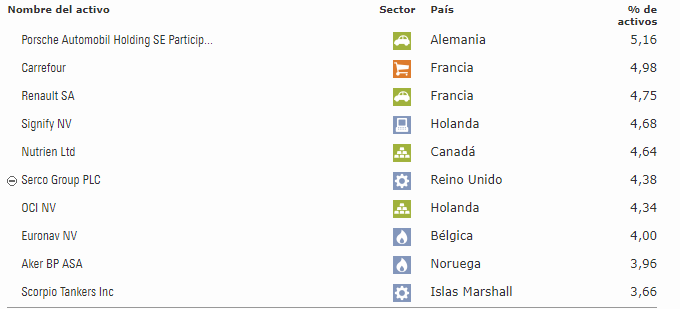

La cartera de Magallanes son empresas de nombre, que gustarán más o menos por sus servicios. Que sean evaluadas mejores o peores por su evolución bursátil en el medio plazo y con arreglo a ello se determine al 100% la calidad de la empresa, me reservaré el comentario de lo que pienso al respecto.

Otra cosa es que se prefieran evitar ciclos, sectores, y tipologías de inversión que, desde luego, como en todo, es completamente respetable.

Si Porsche no es una empresa de calidad…

Desde aquí doy la enhorabuena a Iván Martín, siempre amable y cerano, por el nacimiento de su hija, deseando en cuanto a descanso se refiere, que no sintonice el horario de Tokio por las noches :)

Foto cortesía de Miguel Ramo (@MRDV) presente en la reunión, y valedor de que muchos partícipes disfrutáramos, por su información en su día, de la Clase E de Magallanes.

Invierte fácil con Indexa Capital

El gestor de carteras independiente líder en España, con más de

4.120 M€ gestionados, asesorados o administrados, de más de 126 mil clientes. Además, carteras de fondos indexados y de planes de pensiones con diversificación global y comisiones 80 % más bajas que los bancos.