Surge una oportunidad táctica en la renta variable

Puesto que la inflación sigue ralentizándose y el crecimiento económico se mantiene resistente, elevamos la renta variable a sobreponderada como parte de una decisión táctica.

Una ventana al optimismo

Por una vez, el comienzo del nuevo año ha sido bastante positivo, al menos en lo que respecta a la economía mundial. La ralentización de la inflación parece justificar un cambio de rumbo de la política monetaria hacia los recortes de los tipos de interés, mientras que el crecimiento ha sido lo suficientemente resistente como para hacer pensar que la economía puede evitar un aterrizaje brusco.

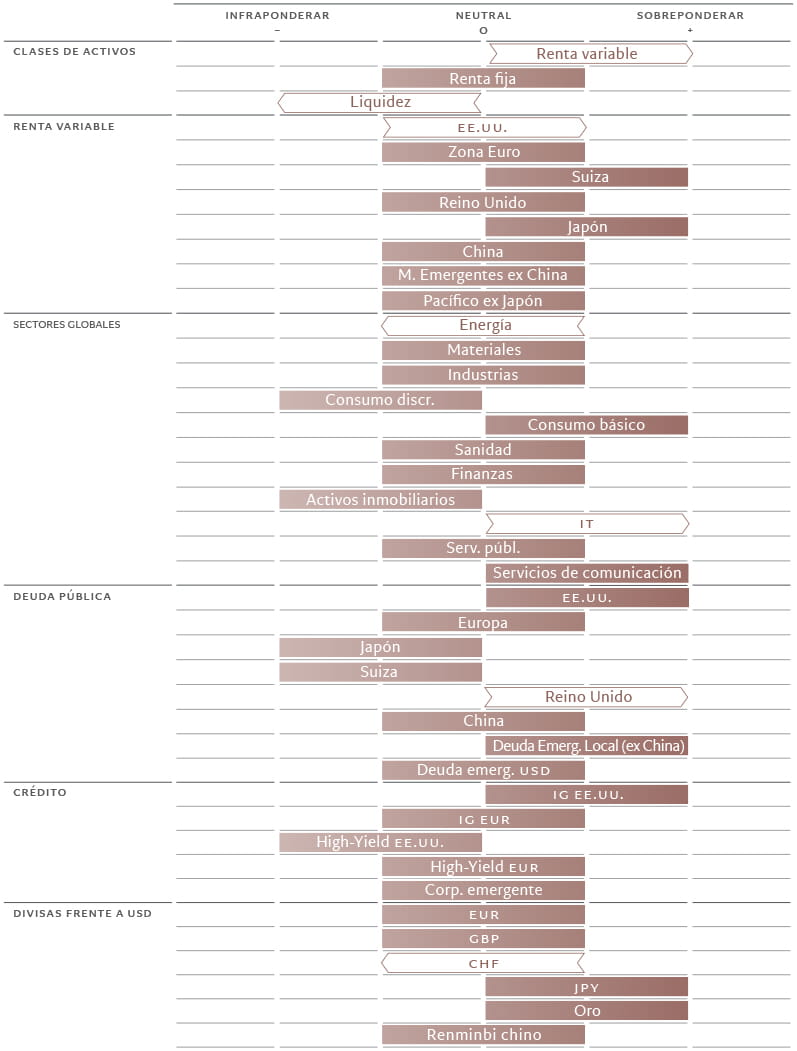

Los activos de más riesgo deberían verse beneficiados mientras dure este escenario idílico. Por lo tanto, elevamos la renta variable global a sobreponderada y lo equilibramos infraponderando la liquidez. A medida que empiecen los recortes de los tipos de interés, mantener dinero en efectivo o sus equivalentes irá siendo cada vez menos atractivo. Nuestra postura en renta fija, por su parte, se mantiene neutral.

Consideramos este cambio de asignación como una maniobra a corto plazo. Al igual que el escenario idílico no mantendrá su temperatura perfecta para siempre, creemos que la economía mundial acabará enfriándose y la renta fija recuperará su ventaja sobre la renta variable.

Fig. 1. Modelo de asignación mensual de activos

Febrero de 2024

Fuente: Pictet Asset Management

De hecho, nuestro indicador adelantado global de la actividad económica apunta a una probable desaceleración de cara al segundo semestre del año. Esperamos que el crecimiento total de las economías desarrolladas se sitúe en un mero 0,9% en 2024, un ritmo equivalente a aproximadamente la mitad del año anterior.

Japón continúa siendo el único mercado desarrollado con una puntuación positiva en nuestro modelo macroeconómico, gracias al estímulo ofrecido por el fuerte crecimiento de los salarios y el potencial repunte del comercio mundial.

La economía de EE.UU. también está resistiendo relativamente bien de momento, lo que debería impulsar su mercado de renta variable a corto plazo. No obstante, los datos de las encuestas son cada vez más pesimistas y esperamos que la dinámica del sector del consumo y de la inversión no residencial se deteriore pronto, empujando a la Reserva Federal a recortar los tipos.

El crecimiento en la zona euro, por su parte, probablemente será anémico, aunque estable.

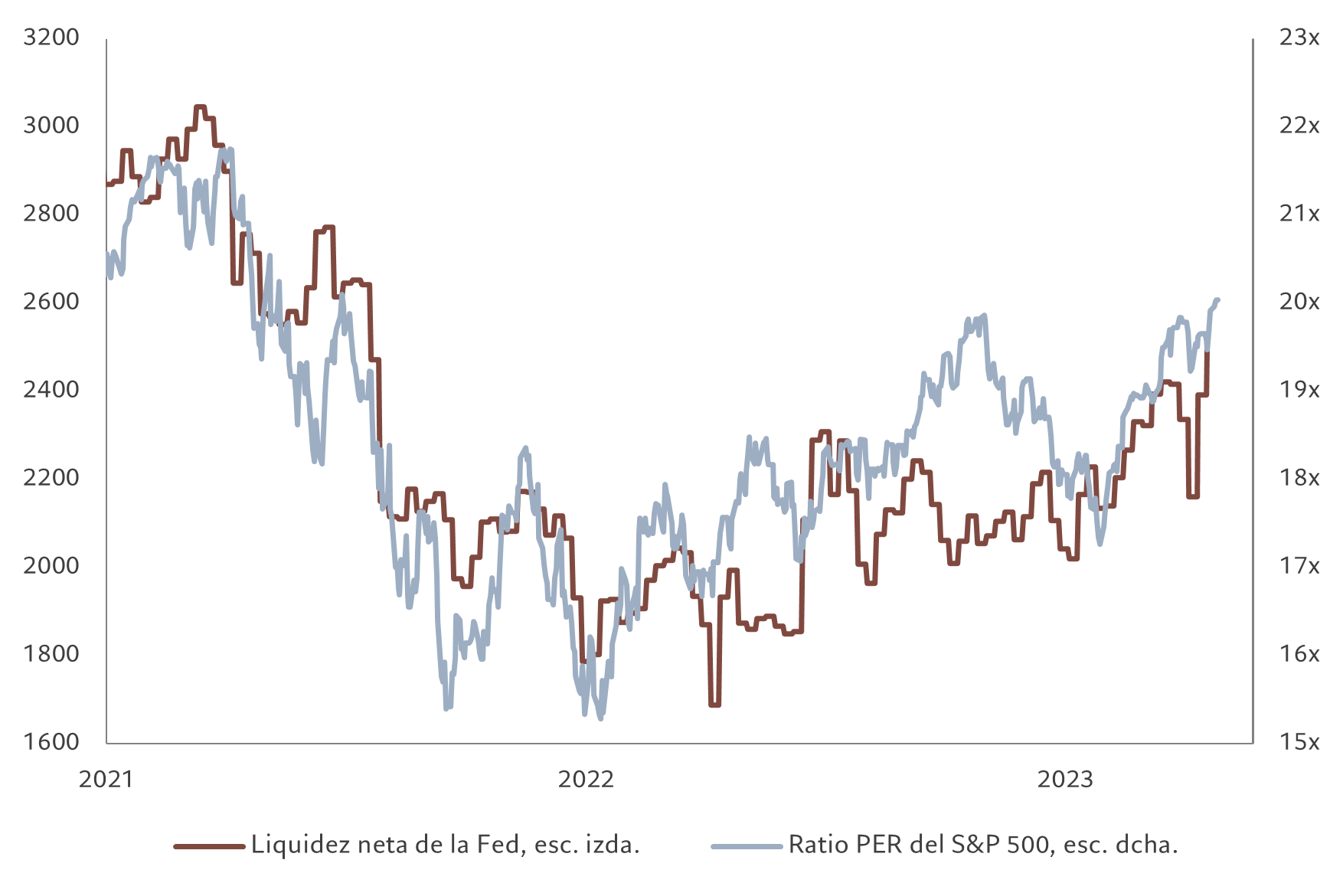

Nuestros indicadores de liquidez muestran que las condiciones seguirán siendo favorables para las acciones, y para la renta variable de EE.UU. en particular, hasta finales del primer trimestre. El programa de endurecimiento cuantitativo de la Fed no ha hecho mella, ya que se ha visto contrarrestado con creces por la retirada por parte de las entidades financieras de los excedentes de efectivo que tenían depositados en el banco central (véase la fig. 2). Esto ha contribuido a que la rentabilidad de los activos de riesgo supere a la de la liquidez, restableciendo cierto grado de “opción oficial de venta”. Nuestro análisis indica que el aumento de la liquidez neta –la cantidad de dinero adicional que el banco central inyecta en la economía para inversión y gasto– es compatible con la subida del S&P 500 hacia la cota de los 5.000 puntos.

La situación probablemente cambiará una vez que el Tesoro de EE.UU. cambie la emisión hacia los bonos con plazos más largos en lugar de las letras del Tesoro, lo que esperamos que ocurra el segundo trimestre de 2024. Esto se traducirá en una ralentización considerable de la reducción del programa de recompra inversa de la Fed, una retirada neta de la liquidez del sistema financiero y un probable aumento de las primas de riesgo.

Fig. 2 - Impulso de la liquidez

Liquidez neta de la Fed (variación mensual en miles de millones de USD) frente a ratio precio-beneficio del S&P 500

Por liquidez neta de la Fed se hace referencia a las inyecciones o retiradas de fondos del sistema financiero por parte del banco central. Fuente: Refinitiv Datastream, Pictet Asset Management. Datos del período comprendido entre el 13/12/2019 y el 23/01/2024.

Llegados a ese punto, es probable que las tensas valoraciones de la renta variable pasen a parecer insostenibles. Los títulos estadounidenses parecen caros, ya que cotizan a 20 veces sus beneficios a 12 meses vista –un nivel que rara vez se ha mantenido, exceptuando la burbuja de las puntocom. La mejora de las perspectivas de beneficios ofrece cierta tranquilidad, especialmente en el sector tecnológico (y, por consiguiente, en EE.UU.), aunque el potencial alcista es limitado debido a las elevadas expectativas que se descuentan: el consenso espera un crecimiento de los beneficios por acción para el mercado estadounidense superior al 10%, frente a nuestras previsiones del 4%.

Nuestra preferencia táctica por la renta variable también se apoya en indicadores técnicos positivos, especialmente en las fuertes tendencias en EE.UU. y Japón. Los indicadores de confianza han pasado del territorio de la euforia a normalizarse, mientras que el posicionamiento de los inversores muestra un equilibrio entre las opciones de compra y las de venta, es decir, entre los inversores que apuestan por un “rally” del mercado frente a los que se preparan para un descalabro.