En su informe anual sobre las operaciones de cambio, el Danske Bank ha desarrollado recientemente 5 temas, así como 7 ideas de negociación para considerar en 2019. A continuación, ofrecemos un resumen de las expectativas presentadas por este banco:

1: Signos de agotamiento del ciclo. Los activos riesgosos se encuentran bajo presión en el corto plazo debido al crecimiento y una política monetaria más restrictiva y sugieren un posicionamiento selectivo para el mantenimiento y limitan la exposición a corto plazo a la volatilidad. Pero a medida que el ciclo se estabilice a mediados de 2019, considere el largo plazo.

2: La divergencia escandinava debe continuar. Los ciclos de política y crecimiento de Noruega y Suecia pueden parecer similares. Pero Noruega sigue estando bien aislada contra una desaceleración global persistente a través del sector petrolero, mientras que Suecia es frágil debido a la construcción de viviendas y al bajo crecimiento salarial.

3: Situación demográfica. Los diferenciales de rendimiento están aumentando, es evidente una división entre los exportadores de capital y los importadores. Los cambios demográficos podrían limitar la presión al alza sobre las monedas "excedentes" que aún tendrán que comprar activos en USD.

4: El USD esta sobrevalorado. Pero debería aumentar aún más en 2019, ya que los precios del mercado "superan" las expectativas de la Reserva Federal. Además, la reducción en los balances de la Fed limita el riesgo de un diluvio de liquidez vinculado al techo de la deuda de EE. UU., Y anticipamos un aumento del USD que es mayor que el de los contratos de futuros.

5: La valoración disparará señales. El USD permanece sobrevalorado frente al GBP, el EUR, el JPY y la mayoría de las monedas de los mercados emergentes. Sin embargo, a medida que más bancos centrales se "normalizan" y los riesgos políticos son evidentes, se deben hacer ajustes de valuación, apoyando GBP, NOK, EUR y otras monedas europeas.

7 Escenerario de una posible recesión estadounidense. Si surge un escenario de este tipo, debería alimentar una revisión de precios marcada por la Fed y el USD sufriría las consecuencias. La venta asociada al riesgo probablemente resultaría en un fortalecimiento del yen japonés y el euro debería resistir.

7 ideas de compraventa de divisas para 2019

- Venta de EUR / NOK a través de opciones (venta 3M 9.3500 put, comprar 3M 9.6918 put, vender 3M 9.9500 llamada x 2)

- Compre NOK / SEK en Forex (compre en 1.0569, objetivo 1.1400, pare 1.0175)

- Compra USD contra JPY, SEK y CHF

- Compre EUR / USD a través de opciones (compre 9M 1.1475, venta 3M 1.1200 a horcajadas). En la compra a largo plazo, volveremos con más detalle sobre esta posición en un artículo futuro.

- Venda EUR / GBP a través de opciones (venda 1M 0.8700 put, compre 4M 0.8700 put)

- Venta NZD / CAD (venta en 0.9125, objetivo en 0.8300, parada en 0.9525)

- Venta EUR / HUF (venta a 322.84, objetivo a 300.00, parada a 331.00).

La política monetaria de la Reserva Federal ha vuelto a ser foco de atención e inquietud de los inversores, como comentaba Hugo Ferrer en su artículo de ayer. En las condiciones actuales (caída de las bolsas, previsión de desaceleración económica, ausencia de alta inflación, etc.) muchos analistas, incluido el gran inversor macro Druckenmiller, “exigen” a la FED que cese en su política de seguir subiendo los tipos de interés y reduciendo el balance, ya que podría originar graves daños en la situación económica y financiera de Estados Unidos. Incluso algunos señalan que la FED debería empezar a reducir los tipos de interés.

Pero las opiniones están divididas. Por un lado, cabe hacerse eco de las declaracionesrealizadas por Michael Hasenstab, director de inversiones del equipo global macro en Franklin Templeton y gestor de los fondos de gran tamaño Templeton Global Bond Fund y el Templeton Global Total Return Fund. Señala que lo sucedido durante el mes de “octubre no fue una casualidad” (los mercados cayeron de media un 10%) y apunta que “existe un gran riesgo de tipo de interés en todos los mercados financieros en este momento”. De esta forma sugiere que los inversores verán sus expectativas de que continúen los bajos tipos de interés truncadas. En su opinión, estos deberían ser mucho más altos.

Recordamos que la Reserva Federal ha subido los tipos de interés en cuatro ocasiones en 2018, y aunque recientemente ha reducido sus pronósticos de tres a dos subidas adicionales en 2019, los inversores se han asustado al ver que su hoja de ruta de reducción del balance y subida de tipos permanece casi intacta. Y es que las políticas monetarias de la Reserva Federal estadounidense son determinantes para el futuro de los mercados. Tal y como escribía recientemente Ángel Martín Oro, haciéndose eco de un análisis llevado a cabo por Natixis, “las crisis siempre son desencadenadas por la política monetaria de la Reserva Federal”.

Este “miedo” de los inversores ha motivado que se refugien en activos “seguros” como el bono a 10 y 30 años estadounidenses, los cuales han visto reducidas su rentabilidad en los últimos meses (la rentabilidad de los mismos se reduce conforme sube el precio y viceversa).

Sin embargo, Hasenstab considera que la combinación de un crecimiento lento pero no recesivo, una inflación creciente y una FED reduciendo el balance, en un momento en que el déficit gubernamental estadounidense está aumentando y China está reduciendo la compra de deuda pública estadounidense, se traducirá en una reanudación de las caídas del bono aumentando su rendimiento. Pronostica que el rendimiento del bono a 10 años subirá con fuerza y alcanzará el 4% a finales de 2019 (frente al 2,64% actual), ya que piensa altamente probable que la FED se mantenga firme en sus decisiones en lugar de dar marcha atrás como muchos le exigen.

“No sé lo que harán, pero sé lo que deberían hacer, y eso es seguir aumentando las tasas. Es mejor tener estas caídas periódicas que postergarlas y tener que actuar de manera aún más agresiva más adelante… Sabemos que la impresión de dinero ha aumentado los precios de los activos, y es natural que cuando se revierte esto genera un efecto deflacionario en estos activos”, afirmó Hasenstab.

Sin embargo, otros inversores no comparten la visión de Hasenstab en relación con la política monetaria de la Reserva Federal. Uno de ellos es Charlie Bilello, director de investigación y gestor de Pension Partners, quien considera que la FED debería realizar una pausa en su proceso de normalización monetaria y esgrime seis razones que justifican dicha afirmación:

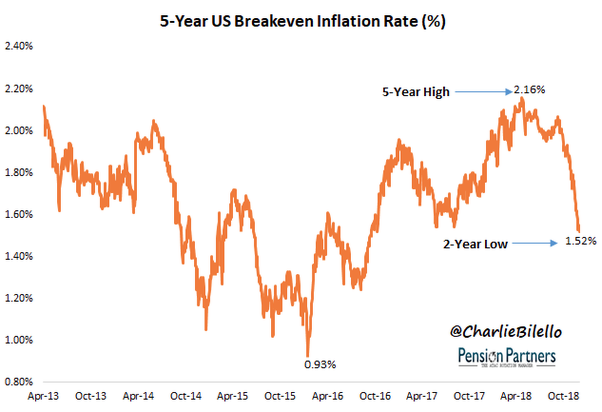

- Las expectativas de inflación se han desplomado hasta su nivel más bajo en los últimos dos años. Las presiones inflacionarias que se vieron a principios de 2018 han desaparecido y la Reserva Federal puede permitirse el lujo de esperar a ver si repuntan antes de seguir subiendo los tipos.

(Fuente: Charlie Bilello)

(Fuente: Charlie Bilello)

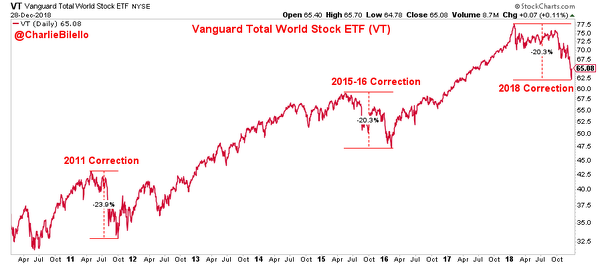

- Los mercados bursátiles han corregido con fuerza, ya que desde los máximos llegaron a ceder en torno a un 20%, aunque en los últimos días han rebotado. Hay que señalar que la Reserva Federal ha señalado en multitud de ocasiones que es “dependiente de los datos”, siendo el mercado de valores uno de sus datos. Actualmente la FED está enviando un sutil mensaje en este sentido, ya que conforme el mercado bursátil caía, Jerome Powell sustituyó la definición de la palabra “neutral” desde “lejos de neutral” a “justo por debajo” de ella.

(Fuente: Charlie Bilello)

(Fuente: Charlie Bilello)

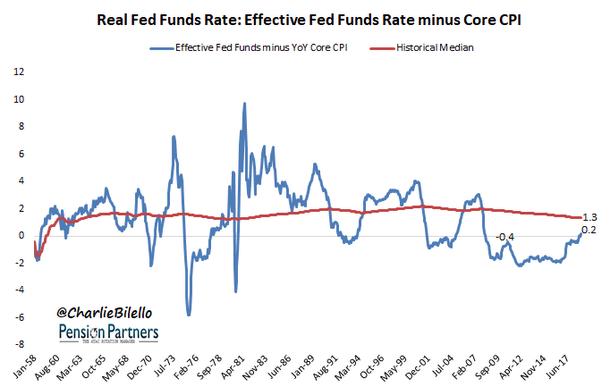

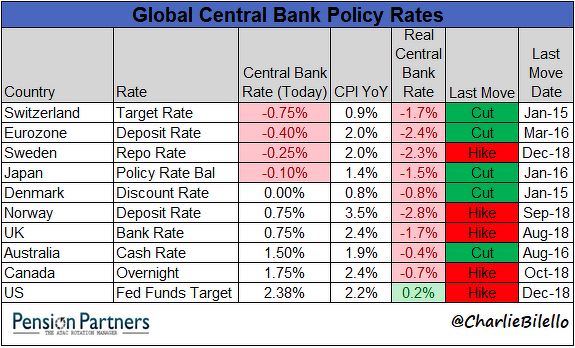

- El proceso de normalización de tipos ya ha llegado y, por lo tanto, el período más largo de la historia de dinero “gratis” ha terminado. Con los tipos reales de la FED en el 0,2% (su nivel más elevado desde comienzos de 2008), el objetivo de normalización de la FED ya se ha alcanzado, lo cual disminuye la urgencia por seguir subiendo los tipos de interés al mismo ritmo. Es cierto que un 0,2% está lejos de la media histórica (1,3%), pero con unas expectativas de inflación cayendo, no hay prisas por seguir a este ritmo de subidas.

(Fuente: Charlie Bilello)

(Fuente: Charlie Bilello)

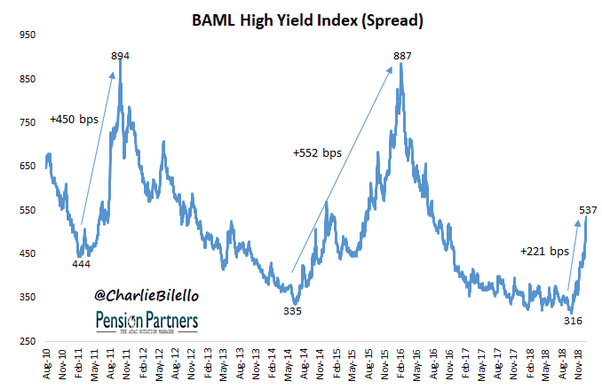

- Las condiciones crediticias se están endureciendo, con los diferenciales de los bonos “high yield” en sus niveles más elevados en dos años y los precios de los préstamos apalancados en mínimos de dos años. En el pasado, la Reserva Federal ha sido reticente a subir agresivamente los tipos de interés cuando las condiciones del mercado crediticio se están deteriorando.

(Fuente: Charlie Bilello)

(Fuente: Charlie Bilello)

- Las políticas monetarias del resto de países del mundo siguen siendo muy acomoditicias. La Reserva Federal es el único banco central importante de un país desarrollado con una tasa de interés real positiva. Se espera que el Banco Central Europeo y el Banco de Japón mantengan políticas negativas de tasas de interés al menos hasta finales de 2019.

(Fuente: Charlie Bilello)

(Fuente: Charlie Bilello)

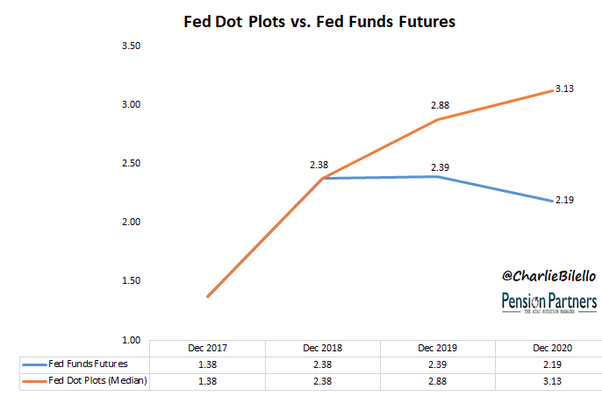

- El mercado (Fed funds futures) no espera subidas de tipos de interés en el 2019 y estima incluso que habrá recorte de tipos en 2020. Si bien las probabilidades del mercado pueden cambiar, es poco probable que la FED sorprenda al mercado con otra subida adicional teniendo en cuenta la situación expresada anteriormente.

(Fuente: Charlie Bilello)

(Fuente: Charlie Bilello)

De este modo, de cumplirse la expectativa de Hasenstab, uno de los gestores de renta fija más reputados a nivel mundial, puede suponer un importante jarro de agua fría para muchos inversores que piensan que la Reserva Federal pisará el freno ante las caídas de los mercados. Un riesgo que debe tenerse en cuenta en el actual entorno, dado el consenso de mercado de que Powell vaya a hacer una pausa en el proceso de endurecimiento de la política monetaria. Algo que está por ver, y más tras el fuerte dato de creación de empleo conocido este viernes.

Así, es altamente probable que los mercados se muevan en los próximos meses al son que marque la Reserva Federal, además de los datos macroeconómicos que vayamos conociendo.