Pese a las pésimas noticias que se repiten desde hace meses en los mercados en los que ni siquiera ha habido rally de navidad.

Parece que se esta produciendo un cambio de tendencia en el SP500 lo que podría indicar un movimiento alcista en los precios.

¿Qué requisitos debe de cumplir para confirmar esto?

Pues el primero de ellos es la superación de la directriz bajistas. Si se observa la linea roja se puede ver como en la actualidad la ha perforada al alza el precio.

La segunda es la realización de un nuevo máximo ascendente. Esta aun no se ha podido realizar pero actualmente se encuentra en la resistencia con la última resistencia anterior.

La tercera es la realización de un mínimo ascendente. Si el precio vuelve a realizar un máximo alcista trataremos de buscar niveles de soporte para poder posicionarnos largos en el nuevo impulso alcistas del SP500 pero solo si el precio supera la resistencia actual.

Espero que les sea de ayuda.

Dentro de los agregados monetarios hay uno de especial interés para analizar el ciclo económico y seguir de cerca la evolución del sector bancario. Se trata del agregado M1 que básicamente se define como la suma del dinero en efectivo, las reservas bancarias y los depósitos a la vista en un sistema bancario. Se suele denominar base monetaria aunque existe debate sobre el alcance real de este concepto.

M1 excluyendo efectivo para España da señales bastante precisas sobre el ciclo económico, tanto las épocas de expansión como las recesiones. Concretamente, cuando se sitúa por debajo de 0 indicando contracción monetaria, o bien adelanta una recesión o bien la acompaña al mismo tiempo. Cuando crece a tasas del 6,10,15% indica expansión en línea con la economía y la bolsa. Un detalle interesante es que en España la crisis de 2001 no se notó demasiado y el agregado refleja una desaceleración muy leve.

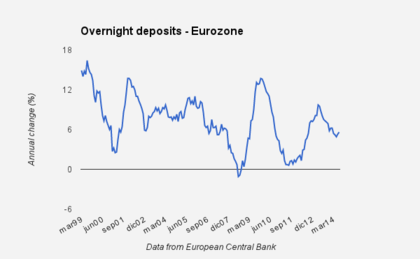

Como se puede observar en el caso europeo, la desaceleración del agregado en la crisis de 2001 es más importante, ya que tuvo más impacto que en España. Las señales de 2008 y 2011 son menos fuertes que en el caso español, cuya recesión era de las más profundas de la Eurozona.

En el caso de M1 excluyendo efectivo para Eurozona recomiendo utilizar los datos del Banco Central Europeo. Para obtener los datos hay que acudir al agregado “Overnight deposits”, que no es más que la diferencia entre M1 y efectivo. Para ilustrar por qué, basta con acudir a ladefinición que da el BCE sobre M1, donde solo se incluyen dos agregados: Currency in circulation y Overnight Deposits.

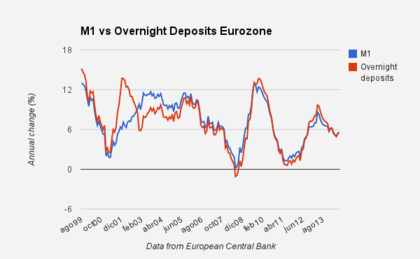

La serie de M1 incluyendo efectivo también deja un patrón cíclico ya que el agregado de los depósitos pesa mucho más sobre el total y es el que marca la tendencia:

Desde un punto bursátil vamos a analizar por qué las series que más nos interesan son las que excluyen efectivo, ya que nos pueden dar mejor señal alcista o bajista en términos bursátiles.

Dos variables: una exógena y otra endógena

Para entender bien la diferencia entre el agregado de depósitos bancarios y el efectivo es necesario analizar la naturaleza de cada uno. En el actual sistema fiduciario, el dinero en efectivo puede ser creado de forma directa por el banco central ya que la antigua paridad con el oro fue abolida. Los bancos comerciales no tienen capacidad para aumentar el número total de billetes y monedas por lo que este agregado queda prácticamente a expensas del banco central.

En el caso de los depósitos, el banco central puede afectar de forma indirecta o directa al agregado de forma discrecional. Pero no es menos cierto que la banca comercial puede y suele ser decisiva en la cantidad total de depósitos bajo el sistema de reserva fraccionaria. Cuando alguien contrata un depósito a la vista con un banco comercial, éste no tiene por qué almacenar o guardar el efectivo depositado por el cliente. El banco solo está obligado a mantener una fracción, decidiendo de forma discrecional cuánto efectivo extra desea mantener. A través de este proceso puede expandir el agregado total de depósitos.

Supongamos que el cliente A deposita (depósito a la vista) 100.000€ en el banco B. Con un coeficiente de caja del 10%, el banco puede disponer libremente de 90.000€ ya que solo está obligado a guardar 10.000€ como reservas. El mismo banco utiliza esos 90.000€ para conceder un préstamo a la empresa C. La empresa C deposita inicialmente la tesorería procedente del préstamo en el mismo banco. De nuevo el banco puede disponer del 90% de ese segundo depósito ya que solo está obligado a guardar el 10%.

No es el objetivo del artículo estudiar profundamente este proceso, sino dar un significado bursátil o buscar señales de recesión en las tasas de crecimiento del agregado de los depósitos. La etapa de expansión o boom suele ir acompañada o precedida de una expansión de los depósitos, mientras que la etapa de contracción suele ser propia de la recesión y de su antesala. Es por tanto, que la evolución del agregado de los depósitos puede darnos una señal de en qué momento del ciclo estamos mientras que el aumento de efectivo no nos dirá mucho.

“Otra complicación adicional que tiene un efecto muy semejante al estudiado en el apartado anterior es la que se deriva del hecho de que los bancos mantengan unas reservas superiores a las necesarias. Esto suele ocurrir en determinadas etapas del ciclo económico en las que los bancos desarrollan un comportamiento relativamente más prudente, se ven forzados a incrementar sus reservas ante la dificultad de encontrar un suficiente número de prestatarios solventes que estén dispuestos a pedir préstamos, o ambas cosas a la vez. Así sucede, por ejemplo, en las etapas de recesión económica que siguen a la expansión crediticia. En todo caso, el mantenimiento de unas reservas superiores a las necesarias reduce, de la misma manera que la existencia de un coeficiente f de filtraje de dinero fuera del sistema bancario, la capacidad de expansión crediticia del sistema.”

Jesús Huerta de Soto - Dinero, Crédito Bancario y Ciclos Económicos

Como hemos visto, el banco comercial puede disponer del 90% de un depósito a la vista, pero no está obligado. Por ello, cuando aumentan la incertidumbre y las necesidades de liquidez propias de la época de recesión o de su antesala, los bancos optan por aumentar sus reservas ya sea por prudencia o para cubrir las retiradas de depósitos. Es por ello, que la contracción anuncia problemas financieros y es por tanto una señal bajista.

¿Cómo pueden crecer o disminuir los depósitos en un sistema bancario?

Nuestro indicador muestra una coincidencia con el ciclo económico ya que en épocas de expansión crece a tasas elevadas y en las recesiones o incluso antes muestra una clara debilidad, llegando incluso a caer por debajo de 0. La cuestión es si se trata de una pura casualidad o existen motivos suficientes por los cuales debemos esperar este mismo comportamiento en el futuro. Para ello es necesario reflexionar sobre cómo el conjunto de los depósitos bancarios puede expandirse o contraerse. Por ejemplo, el propietario de una cuenta bancaria con 50.000€ contrata un depósito a un plazo de 3 años sin posibilidad de retirada (no se incluiría dentro de la definición de overnight deposits) por 20.000€, ¿habría una disminución de los depósitos bancarios? La respuesta es "no" mientras la entidad esté dentro de nuestro sistema bancario, en este caso la Eurozona, ya que aunque el saldo de tesorería en bancos del propietario se reduce en 20.000€, el saldo de tesorería de quien emite el depósito aumenta en 20.000€. El efecto es neutro. Lo mismo sucede cuando alguien realiza una compra con su tarjeta de crédito, su cuenta bancaria se reduce, pero aumenta en la misma cuantía la cuenta bancaria del vendedor.

Por lo tanto, es necesario centrarse en las operaciones que afectan al total de los depósitos bancarios:

1) Canje de depósitos por efectivo/ Introducción de efectivo en las cuentas bancarias: Cuando alguien retira o introduce efectivo en el cajero automático, está afectando de forma directa al agregado de depósitos bancarios. Si alguien retira 1000€ de su cuenta bancaria, se trata de 1000€ menos en el circuito, y viceversa para el caso de una nueva entrada. Si todos fuésemos al mismo tiempo a retirar nuestros depósitos, aparte de quebrar el sistema estaríamos reduciendo el conjunto de los depósitos a 0€. Una emisión paulatina de billetes y monedas por parte del banco central puede afectar al agregado de depósitos, ya que cualquiera puede ir al banco comercial con dinero en efectivo y contratar un depósito a la vista, aumentando la cantidad total de depósitos.

2) Salidas/Entradas de fondos del exterior: El acto de importar/exportar fuera de la zona económica que se está analizando afecta de forma directa a nuestro agregado. El apunte contable para quien importa implica una disminución de sus cuentas bancarias a cambio del bien/servicio que vendría reflejado en el activo. El caso contrario para el caso exportador, el cual implicaría una entrada de fondos y una salida de bienes/servicios. Este proceso se visualiza bien para países dentro de una unión monetaria como por ejemplo la Eurozona. Si en España se importa/exporta más (pagando con transferencia bancaria), el agregado de depósitos disminuye/aumenta. Pero también las operaciones meramente financieras pueden traer consigo movimientos de este tipo. Si un banco español contrata un crédito con un banco alemán, el agregado de depósitos español aumentaría y el alemán descendería, aunque como bien veremos, con el paso del tiempo esta operación se revertirá tras las futuras devoluciones.

3) Expansión/contracción de depósitos vía reserva fraccionaria: El sistema de reserva fraccionaria permite a los bancos expandir/contraer el conjunto de los depósitos bancarios. Cuando alguien que decide depositar a la vista en el banco 100.000€, no existe garantía de que ese banco mantenga los 100.000€ en efectivo ya que sólo está obligado a mantener una fracción, pudiendo disponer del resto para prestar o cubrir otras necesidades. Este proceso endógeno (generado por la propia actividad de la banca) marca claramente las tasas de crecimiento de la base monetaria y sobre todo del agregado de depósitos. En la etapa de expansión económica/boom el agregado acelera su crecimiento, en la etapa de contracción el agregado reduce su ritmo de crecimiento, llegando incluso a disminuir.

De nuevo, Jesús Huerta de Soto resume a la perfección las posibles causas directas de la contracción:

“Uno de los grandes problemas del proceso de expansión crediticia y de creación a partir de la nada de depósitos a que da lugar el contrato de depósito bancario con reserva fraccionaria es que, de la misma manera que se desencadenan fuerzas ineludibles que revierten los efectos sobre la economía real de la expansión crediticia, se generan fuerzas que llevan a un proceso paralelo de contracción crediticia. Esta contracción se verifica siempre que se produce alguno de los siguientes hechos: a) una disminución de depósitos originarios; b) un incremento del deseo por parte del público de mantener unidades monetarias fuera del sistema bancario (es decir, un incremento del coeficiente f); c) un aumento en la «prudencia» de los bancos, que les lleva a incrementar su coeficiente de reserva c, con la finalidad de poder hacer frente a las mayores retiradas de dinero que por término medio puedan realizar sus clientes; d) un súbito aumento en la devolución de préstamos no compensado con un incremento en la concesión de los mismos; y e) que aumenten los préstamos que no puedan ser devueltos a los bancos y éstos tengan que soportar un volumen mucho mayor de morosos.”

Jesús Huerta de Soto - Dinero, Crédito Bancario y Ciclos Económicos

Resulta que lo que hace aumentar el agregado de los depósitos es siempre una señal alcista o indicador de auge económico, y lo que hace contraerlo es siempre una señal de debilidad.

Una retirada masiva de depósitos puede ser un indicador de desconfianza y necesidad de tesorería fuera de lo normal. En el caso de expansión/contracción de depósitos vía reserva fraccionaria parece evidente que la expansión indica confianza y altas expectativas y la contracción lo opuesto. Cuando el banco destina parte de un depósito para conceder una hipoteca, se da la circunstancia de que el banco confía en la devolución y el prestatario confía en su capacidad de devolución y en la rentabilidad que le aportarán esos fondos.

En el caso de entradas y salidas de fondos no está del todo claro cómo afectan al agregado, ya que por un lado existen transacciones de bienes y servicios, pero también operaciones puramente financieras. De este modo, un déficit por cuenta corriente en España puede generar salidas de depósitos en los bancos españoles hacia el exterior, pero por otra parte, si ese déficit se financia vía préstamos del exterior el efecto sería prácticamente neutro. En cualquier caso, una disminución del agregado de los depósitos por la devolución de préstamos al exterior podría ser una claro signo de un problema de liquidez. De hecho, creo que es uno de los fenómenos que sucedieron en los meses previos a 2008 en España.

Cuando el efecto de expansión de depósitos predomina sobre la salida de tesorería/caja por importaciones estamos en la etapa del boom. Cuando este segundo efecto sea más importante que el primero, estaríamos ante un problema de liquidez dentro del sistema. La devolución de préstamos previamente contraídos con el exterior también actúa como una salida de divisas, mientras que la previa emisión de préstamos representa un aumento de los depósitos en la etapa del boom.

El caso español muestra que durante la época de expansión 2002-2008 el déficit por cuenta corriente se disparó (salidas de fondos) mientras los depósitos seguían creciendo gracias al sistema bancario de reserva fraccionaria y a la confianza en la economía, así como los fondos recibidos del exterior para financiar inversiones. Cuando la financiación exterior se paralizó en 2007-2008, el déficit por cuenta corriente seguía ahí. El proceso de expansión crediticia se detiene y el agregado de depósitos cae fuertemente ya que se mezclan varios fenómenos propios de la época de recesión: contracción de los depósitos bancarios vía aumento de reservas y la salida de fondos provocada por un déficit por cuenta corriente.

M1 y depósitos en EEUU

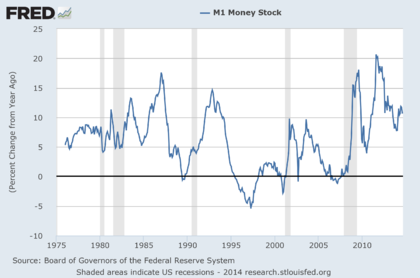

En el caso de EEUU tenemos un indicador mucho más volátil y errático aunque también una serie más antigua y completa.

M1 marca con antelación las recesiones desde los 80 cayendo su tasa de crecimiento por debajo de 0, eso sí, dejando también falsas señales como a mediados de los 90 o en 2002.

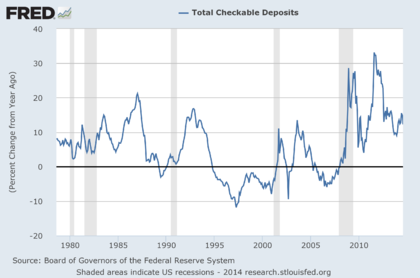

La evolución de los depósitos no es muy diferente. Hay que tener en cuenta que las instituciones monetarias y las costumbres afectan al indicador de depósitos. Por ejemplo, las denominaciones de los agregados en la Eurozona y en EEUU son diferentes. Las innovaciones monetarias pueden provocar cambios bruscos en la evolución de los depósitos. Por último, la nueva emisión de base monetaria puede provocar tasas de crecimiento como las que se observan desde el año 2009, alrededor del 20-30%.

Todo ello cual hace necesario poner en contexto este indicador con algunos otros, ya que por circunstancias específicas de un momento concreto cualquier indicador puede desviarse de la tendencia general. Aún así, el agregado monetario M1 junto con la curva de tipos son los mejores indicadores monetarios de los que disponemos para detectar crisis financieras y recesiones en EEUU y Eurozona.

A día de hoy, el agregado de depósitos sigue creciendo claramente en España, Eurozona y EEUU y puede representar una señal útil cuando diferentes indicadores económicos se muestran contradictorios. Por ejemplo, el crecimiento del PIB en la Eurozona ronda el 0% mientras que el empleo y algunos indicadores sectoriales mejoran. La M1 y los depósitos pueden aclarar este conflicto decantando la balanza hacia la hipótesis de que la Eurozona se encuentra en expansión. Se trata de un indicador que aporta luz sobre lo que sucede en el sistema bancario.