Parece que esta caída es de las buenas, de las que desata el pánico y pueda hacer un círculo vicioso de caídas arrastradas por pánico y movimientos automáticos, que a su vez desencadenan más ventas, y todo el mundo mirando como el todo se desmorona en los monitores de las cotizaciones, pero luego vas a comprar al supermercado, y curiosamente parece igual que hace unos meses. (Por cierto, señal clara de acumulación :-D)

Lo raro, me van a perdonar, es los años que se lleva subiendo en los mercados sin mayor pausa, desde el verano de 2011. Un poquito de revuelo en otoño de 2014, otro en verano de 2015, luego en Invierno de 2016, pero el índice SP500 y americanos, como una flecha hacía arriba.

Todos los años, hay sorpresas, pero parece que esta viene para quedarse un ratito, sentarse a nuestro lado y recordarnos que esto de los mercados es así, y que si fuera fácil y no te diera un dolor en el estómago, lo haría todo el mundo (una pregunta que siempre suelen hacer, cuando alguien descubre que la RV a largo plazo podría solucionar muchos problemas).

Como dicen algunos analistas, ahora toca “separar el grano de la paja”. Aunque luego no quede muy claro, cual es cual, según lo miren unos u otros.

Incluso veo necesario un movimiento de este tipo, para que en el medio plazo, la gran dispersión de valoración que hay en el mercado se vaya ajustando (la teoría de los vasos comunicantes también se cumple en los mercados), y con ello, las inversiones de tipo VALUE, que tan mal se han comportado desde hace muchos meses, vayan cerrando el hueco y comportándose mejor, si es que sus tesis de inversión y proyecciones de beneficios, resultan ciertas en los plazos más o menos estimados.

Buenos momentos para ir discriminando valores/fondos en los años que están por venir. Obviamente, cuando todo cae a plomo, no se salva nadie, es más bien en la fase bajista, cuando comienzan esas posibles “fases contramercado” o al menos un “outperformance” con respecto a los índices de ciertas filosofías de inversión. Obviamente estaría por ver. Que sea condición necesaria, no significa que sea suficiente, y además que haya ocurrido en el pasado, no tiene por qué repetirse en el futuro.

Es chocante, que incluso la gente se pregunte unos a otros, que que pasa en los mercados. Como si hubiera una respuesta ahora, diferente a la de hace días. Lo único real es que por lo general, los mercados suben poco a poco por una escalera, y cuando bajan, bajan por el hueco del ascensor. Como siempre vaya. Ahora escucharemos mucho eso de que el 20% del tiempo, hace el 80% de la rentabilidad...

En cambio, parece una vez más, que Mercadona e IKEA, gracias a sus buenos resultados, y crecimiento de ventas (comprobable todos los fines de semana, que no hay quien de un paso en sus tiendas), parece que siguen creando valor, y sus accionistas, si tuvieran que vender la empresa, no lo harían hoy, por un 15% de descuento con respecto a un mes. ¿Por qué razón habrían de hacerlo?

A nadie que le hayan parado su hipoteca, hasta que se resuelva el tinglado montado por el TS a Bancos y usuarios, le van a convocar para decirle que le hacen un 20% de descuento sobre el precio apalabrado porque el mercado ha caído, me temo que si hay revisión, será al alza.

En la empresa que uno trabaja, si no cotiza en bolsa, hagan el ejercicio de ver si hoy, los socios estarían dispuestos a rebajar el precio de venta de su empresa un 20%, estos días, porque los mercados han caído. Igual ni lo saben.

Me da que les van a decir que, AGUA! Y que suelten la tela sin quieren comprar. Nada de rebajas.

Parece pues, que la bolsa son unos números aleatorios que suben y bajan, en función de unas máquinas que se han vuelto locas, y no hacen más que ejecutar stop-loss y con ello disparar a su vez otros, etc. Es más probable que haya caídas fuertes que superen una determinada profundidad, porque entonces se desata el pánico de los que aguantan un 20% como mucho (tipo Josef Ajram), y a partir de ahí, todos por la misma puerta como si no hubiera un mañana.

Cuando la cosa iba en dirección contraria y todo subía, nadie decía nada .

¿Alguien ve la bolsa como invertir en una empresa en la que te sientas socio de la misma? ¿Estamos más preocupados por si sube o baja nuestra acción, que por leer el balance de las cuentas, y ver si se cumple el guidance de la compañía?

Qué diferencia existe entre:

- Comprar títulos de una empresas en la que haya invertido 10.000€ en sus acciones, y que sobre ese importe, dicha empresa genere unos beneficios de 1.000€, porque era aceptable esa rentabilidad para usted.

ó

- Que dicha empresa haya caído en bolsa un 50%, y sobre los 5.000€ que le quedan, y resulte que la empresa siga generando los 1.000€ de beneficio.

Si la empresa no cotizase, temo que le daría igual.

No es que vea a mi alrededor a la gente vendiendo sus pisos, mudanza y costes incluídos (al margen del lío de los AJD), para ponerse en liquidez, irse de alquiler o a casa de sus padres, con la esperanza de comprar más barato en unos meses.

CARTERA A FINAL 2018

Aunque el ajuste de cartera lo tengo casi para final/principio de año, por aquello de liquidez de paga extra, tiempo hasta que cumpla el semestre para hacer aportación, y los Planes de Pensión.

Tengo la manía de los años alcistas dejar el Plan Pensión para el final de año (por fin en este, creo me va a salir bien:upside_down_face:, salvo rebote increible, que Trump entre en razón arancelaria, y en Italia, a Salvini le entre un ataque europeizante, y un amor por Bruselas inusitado para cumplir con el déficit.

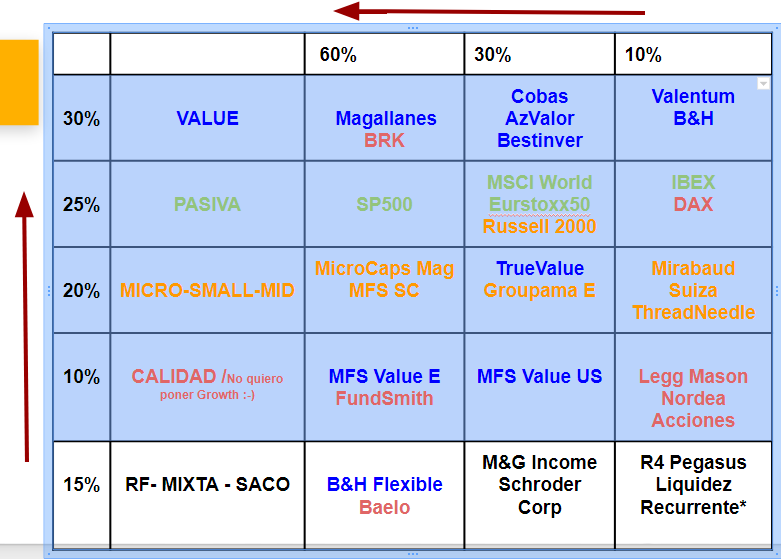

Me quedaría la cosa así en esta Revuelta de Cartera.

Las flechas rojas indican hacia ´dónde la fuerza de cumplimiento de objetivos y/o de pesos (porque para que cumplan algunos hay que esperar los plazos estimados, y mientras tanto hay que comer antes un buen pan...)

A esto hay que añadir algo más del 15% que siempre tengo en liquidez, por “lo que pueda pasar y contingencias”, y que si los mercados caen con mucha fuerza y profundidad, posiblemente tire de estas reservas. Cuando algo cae más de un 25/30%, el riesgo ya que queda por debajo, podría ser otro tanto (si nos ponemos cenizos), pero llegados a un caso de ese tipo. Haría una planificación para añadir posiciones desde este “Fondo de reserva”.

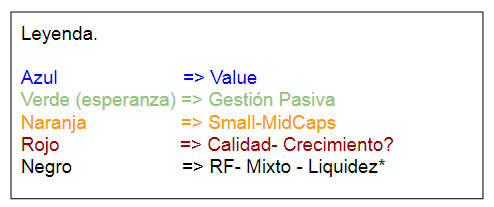

Pongo una leyenda, porque en este mundo en el que nos ha dado por clasificar y diferenciar el Value del Growth, la Calidad del Deep Value, etc… Para mi son estilos, que son complementarios, y que tienen que ser LÓGICOS Y RACIONALES, el como se llamen me da un poco igual. Pero bueno, como es tan difícil saber si MFS es Value o es Growht…, el fondo se denomina Value, y todo el mundo lo mete en el otro grupo ( a mi me da un poco igual todo esto, si bien hay connotaciones que tengo en cuenta). Si es micro, lo tengo en la parte de Micro-Small-MID, pero eso no quita que tenga una filosofía de inversión Value… Así que dentro del grupo de MidCaps, lo pongo en color Azul por dar sensación de vistazo, y a modo de prensa amarilla para que cada cual me critique según le parezca.

Antes que me digan:

- Muchos fondos ==> Cierto. Como ya he explicado sigo una especie de Pareto 80/20, pero que no es exacta porque cada cosa se mueve y además rebalanceo de forma natural, nada de fórmulas y cosas raras. Cuando la RV sube mucho, suelo frenar las cosas automáticas, y hacer ahorro, y viceversa. Antes si lo tenía más automático, ahora no siendo las cosas pasivas que van por si solas, el resto lo hago según van los mercados, y tratando de hacer lo contrario que me dice el estómago.

- La diversificación le llevará a la media, restando los costes ==> Cierto.

Y por el camino, que llevo, casi que lo firmaría a futuro.

Pero de momento la cosa no ha ido mal, (habrá sido la coña de estos años), y como no niego mi suerte, esto no es fijo y la meritocracia irá cortando cabezas, como otros se las cortan a las vacas lecheras. De momento cada grupo, se está manteniendo bastante bien, y no se rinde. Este año el VERDE de la Gestión Pasiva, se ha ido hacia arriba por el SP500, con respecto a otras cosas, que ya saben como van.

A esta fórmula le pondría una variable más, que obviamente sólo aplicará en en mi caso, y que quien no tenga problema con la emoción y el camino, pues no podrá estar de acuerdo obviamente.

DIVERSIFICACIÓN TE LLEVA A LA MEDIA - COSTES + HACER ALGO EN ALGÚN MOMENTO

No tener pereza para realizar las cosas, o incluso hacerlas en épocas así tan bonitas como esta, igual me compensan los costes.

Podría decirse, que hicera ese algo, sólo con el SP500 y a correr, y no digo que algún día esté ahí, pero hay cosas en la cartera, que suben, otras bajan, otras bajan menos, otras planas, la liquidez…, y esa media, mediocre, que parece una colección sin sentido, resulta que hace que en su conjunto (así a lo Peter Lynch que tenía de todo), hace que vaya por un camino por el que puedo conseguir HACER ALGO y no bloquearme. Ese algo, en mi caso, es seguir al Tran-Tran.

Esto, es culpa de Bogle, que cuando uno se lee su ladrillo, por lo bajo le está diciendo, ==> la gestión pasiva te da una rentabilidad, pero ojito por el camino que te la va dar.

Quizás eso tenga relación, con que poca gente es capaz de tener luego la rentabilidad total de un fondo, por lo que se suele hacer mucha menos rentabilidad real (o incluso negativa con fondos que han ganado mucho a largo plazo).

Otra cosa aparte y que viene a cuento, son las comparaciones entre fondos, que se hacen desde una fecha concreta, y salen gráficas, como si todo el mundo hubiera invertido todo su capital en ese punto, o no hubiera tomado alguna decisión por voluntad propia o por fuerza mayor por el camino. No quiero pensar en la de gente que hoy está saliendo corriendo del mercado apretando el botón, y a ver como pintas cuando vuelva al mercado (si vuelve…) esa gráfica tan molona que muestra la rentabilidad.

Tengo muy claro que MI CARTERA ES UNA INCONPRENDIDA, nació como nació, se hizo rara por venir de la Banca Privada y no tener las cosas claras desde inicio.

La he ido arreglando a mi rollo, a medida que el proceso lo permite, y las flechas rojas, harán el trabajo con el tiempo. Que conste que el hecho de que me cueste cortar y disminuir fondos, es que no está tan mal, como uno pudiera pensar (esto daría para otro rollo más y este ya se está haciendo largo).

¿Terminaré con todo en su día en Magallanes, BRK, MSCI World y Baelo? pues probablemente, no digo que no. Pero será porque Terry Smith en los próximos 5 años sea negativo, AZ menos de la inflación (más algún puntejo) etc. Y esos fondos que tienen comisiones altas, y que me joroban que las tengan, pierdan el objetivo que he marcado. Ganas tengo de que el Groupama lo haga muy mal tres años, para quitármelo de encima; pero es que aguanta la comisión el jodido.

Desde luego, a medida que me importa menos lo que pase con la cartera por despreocupación, soy más exigente en ciertas cosas (costes, proceso, camino a seguir), y el agujero negro del MSCI World, está ahí para comerse y atraer lo que sea que se porte mal.

Dicho todo este rollo, y creo que ya he adelantado algo por ahí, para llegar a este plantel, este año me quedaría por hacer:

-

Magallanes Pensiones ==> Máximo permitido en la familia con arreglo a ley. En este sentido, suelo hacer la operativa a finales de año, para compensar volatilidad de todo lo que voy haciendo sistemáticamente durante el año. Seguramente no será lo mejor, este año, creo que me saldrá bien, pero lo más importante, ES HACERLO.

-

MSCI WORLD/VANGUARD SP500 Y FUNDSMITH => Van todos los meses pase lo que pase.

-

IBEX Y EUROSTOXX => Van todos los meses en menor aportación. Antes no tenía MSCI World y hacía el mix entre SP500, IBEX y Eurostoxx50. Poco a poco irán todo a MSCI/SP500. Pero no descarto subir algo IBEX si sigue por debajo de 9000 en Noviembre. Por hacer la gracia…

-

Paga extra de Diciembre, siempre a BRK.B (unos se van de viaje, yo hago esto, nada es mejor ni peor. Me da pereza salir de casa en Invierno)

- Si se la pega bien el mercado como parece, compras oportunísticas de cosas que sólo pillas en momentos como estos: MO, o si cae, a BAYER… (no descarto MMM,TXN si sigue la sangría).

- Fondo RF Corto plazo quedaría eliminado, en aportación semestral a Baelo.

- Compensar Pérdidas con Ganancias, y posiblemente vender lo que me queda en Cobas Internacional, para comprar Cobas Grandes Compañías.

Y… ya está bien, no?

Es lo que todos los meses puedo aportar; 10% del sueldo familiar sistemático, y otro tanto a ahorro para a fin de año tener para el Plan Pensiones*

*Que nadie eche cuentas, porque en la familia, no se llega al máximo posible para desgravar el Plan de Pensiones

Creo que otra cosa de manejar bien emocionalmente una cartera, es que cuando no manejas mucho capital, aunque importante, (porque esfuerzo te cuesta ahorrarlo), las emociones se manejan mejor.

Un 50% es el mismo porcentaje para cualquier cantidad, pero no es lo mismo a la hora de manejarlo.

Caer un 50% de 1000€, lo recuperas a poco que no te compres la TV que no necesitas.

Caer desde 100.000€, te cuesta volver al incio si la cosa se tuerce, muchos más años de los que te puedes permitir.

Y con este cuento… a ver como todo se desploma y leer en Twitter, que Italia sale del Euro, que USA prohibirá comprar coches europeos y arroz de Asia, que China ya no crecerá y quemará sus excendentes en dólares en una hoguera, que ya no se venderán coches y el petróleo no se usa, y que curiosamente, seguirá habiendo atascos en la carretera y que madrugar como si nada pasase para ir al trabajo…