Invitado amablemente por Cobas, estuve en una charla-café de corta duración dónde los gestores del fondo de inversión Incometric Equam Global Value, tuvieron a bien contarnos un poco su filosofía y estrategia de inversión.

Los gestores son, Jose Antonio Larraz, con amplia experiencia en Private Equity, y Alejandro Muñoz, que estuvo en el comité de dirección de Corporación Financiera Alba. Muy amables y didácticos en la presentación de su proyecto.

Como es sabido Francisco García Paramés, apoya está gestora con capital propio, si bien los gestores comentan no haberle conocido personalmente hasta entonces, de hecho tratan que su cartera sea diferente a la de Cobas, y no les gusta coincidir en valores. Siempre parecerá, que si coinciden en una oportunidad, serán ellos los que han copiado a Cobas, y no al revés :-)

Proceso de Inversión.

Aplicar disciplina a la metodología.

Tienen invertido todo su capital, comiezan su proyecto en 2015 con el fondo domiciliado en Luxemburgo.

En definitiva se trata de Decisión, Paciencia y Disciplina en la ejecución de inversiones.

-

Universo de búsquedan en Small&MidCaps Europeas del orden de 500M€ - 1.500M€, aunque somos agnósticos al tamaño de las compañías.

-

Atención a empresas que han caído mucho. Profit Warnings. Pánico de mercado.

-

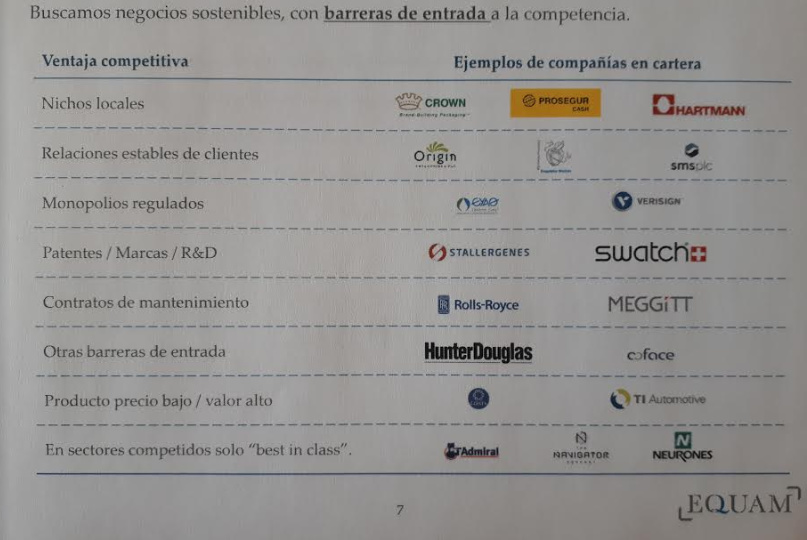

Buenos negocios, poca deuda, gestión alineada con accionistas. Sobre todo la gestión de las emociones, para comprar en momentos adecuados donde precio y valor tienen más divergencia.

-

Filtro de Valoración - Magen de Seguridad (Al menos un 30%).

-

Inversiones independientes entre sí.

GENERACIÓN DE IDEAS.

- Concentrados en Small&MidCaps por estar menos cubiertas, más arbitraje entre la valoración y el precio.

- Cercanía y afinidad cultural.

- Negocio con caja predecible.

FILTROS DE SEGURIDAD

Negocios con poco apalancamiento financiero.

-

Apalancamiento medio de cartera 0,8x deuda neta / EBITDA

-

Sólo el 10% de cartera apalancamiento superior a 3x, por situación de gran visibilidad y liquidez.

-

Negocios gestionados por los dueños, propietarios. Empresa familiar.

-

Valoraciones razonables y atractivas. FCF yield medio del 8,2% y PER 11x.

CONSIDERACIONES

Fondo de Inversión con 57M€ bajo gestión, muy repartidos en 47 posiciones. No hay posiciones mayores del 4%.

- No son inversión de tipo DEEP VALUE, optan por calidad antes que buscar el deterioro o reestructuración empresarial.

- Análisis tanto Cualitativo a la hora de entender en Negocio, como Cuantitativo a la hora de normalizar los flujos de caja.

- Múltiplos de valoración dependen de Calidad, sector y dónde operan.

- Son agnósticos ante la distinción Value-Growth.

- Diversificación por dispersión de negocios. No clasificados u orientados a un sector.

EJECUCIÓN DE VENTAS

- Desde inicio se ha desinvertido en 45 empresas.

- 32 por llegar a valoración objetivo.

- 6 antes de objetivo por coste de oportunidad de mejores ideas.

- 6 ofertas de compra.

- 2 errores; uno de ellos es de suponer pequeño y que se convierte en coste de oportunidad, y el otro más sonado y el mayor, Artzta que perjudicó al fondo en un 3% durante 2018, de la caída de -18% que tuvo este año el fondo. (Línea con el sector Value en Europa)

Preguntados por que hacer después de vender Aryzta, si ahora es oportunidad. Efectivamente, pudiera serlo, pero con las caídas de Diciembre, hay oportunidades con mejor coste de oportunidad y sin un enfrentamiento accionista-gestor.

COMISIONES:

- Clase A con 1% más 8% Éxito HW. A día de hoy, y hasta superar el máximo o que pasen 3 años, la comisión sería entonces del 1% . Mínimo de inversión 5000€ (en estadio de revisión), aportaciones a 1000€ .

LU0933684101.pdf

http://www.morningstar.es/es/funds/snapshot/snapshot.aspx?id=F00000V8XG 5

- Clase D => 1,25% de gestión a partir de 1.000.000EUR.

POTENCIAL

Potencial en máximos históricos con respecto a su valoración en torno al 88%. En sus máximos históricos.

A la pregunta a la rentabilidad esperada a medio plazo en los próximos años, comentaron que con la inflación actual, querían acercarse a un doble dígito del 10% anual.

COMPRAS RECIENTES

- Gruppo Mondadori

- Prosegur Cash (una conocida en la que B&H, y el fondo de Koplowitz entraron también).

- KLX Energy (Spin-Off KLX adquirida por Boeing), a menos de 5X EBITDA

- Headlam, empresa británica de logística y venta de productos de suelos de vivienda y oficinas.

CONCLUSIONES

-

En alguna ocasión escuchando Value School, oigo la intervención de Equam y no puedo estar del todo de acuerdo con la idea de que muchas empresas encuentren la implantación de SAP como muy compleja, (más bien es al revés, SAP es muy lógico, y lo que hay, son empresas en seguir haciendo enrevesados procedimientos imposibles…)

-

La presentación y la forma de explicar su producto me ha parecido muy interesante.

-

La verdad es que para ser un Fondo Value, el hecho de que no tengan el sector Auto, es diferenciador

. Deben ser casi los únicos Value, que no lleven :)

. Deben ser casi los únicos Value, que no lleven :) -

Al igual que Terry Smith, bancos y coches no aparecen en sus carteras.

Teniendo en cuenta que el coste a día de hoy del 1% hasta que superen máximos, y la cartera diversificada con ninguna posición concentrada superior al 5%, muy orientados a la generación de caja, y tratando de evitar el deterioro de empresas, alejados un poco de la filosofía de Deep Value, personalmente me han gustado bastante.

No descarto aumentar un fondo más en mi cartera, pero el hecho de que tenga que deshacer un par de posiciones, por temas de Brexit este mismo Marzo, no quito que pudiera abrir una posición en R4, en BNP la clase es limpia, y allí quiero tener mis Vanguard y quizás BlackRock Swiss Small Caps, a bajas comisiones.