Así fue el fin de año las últimas veces que tuvimos alertas de cambio de ciclo

Ya he reconocido en diferentes ocasiones que me encantaría que el ciclo alcista actual perdurase en el tiempo, en primer lugar porque se gana más dinero en los ciclos alcistas y, en segundo lugar, porque los ciclos bajistas suelen desencadenar crisis económicas que terminan afectando de una u otra forma a la sociedad.

Con un ciclo alcista de casi una década de duración, es normal que el mercado esté repleto de inversores que solo han vivido una dirección del mercado y, por ello, es natural que exista escepticismo cada vez que se habla de la posibilidad de que el ciclo alcista esté en sus últimos compases.

Cuando estudiamos el mercado hay que dejar de lado las emociones: no importa lo que nos gustaría que sucediera o lo que creemos que va a suceder. El mercado hará lo que tenga que hacer y nosotros, como inversores, si queremos sacar partido solo podemos adaptarnos a él, nos guste o no.

Es por ello, que en mi opinión, cuando se toman decisiones de inversión hay que tener una postura neutral, siempre fundamentada en datos y sin prejuicios de lo que nos gustaría que sucediese.

Durante las últimas semanas hemos visto cómo se están juntando diferentes aspectos que históricamente han sido capaces de generar puntos de inflexión cíclicos. Los rendimientos de los bonos estadounidenses han aumentado lo suficiente, desde un punto de vista histórico, como para resultar atractivos para los inversores que en los últimos años acudieron a la renta variable ante el escaso atractivo de la renta fija. Además de esto, la amplitud durante septiembre puso sobre la mesa síntomas evidentes de distribución (los índices subían empujados por valores grandes mientras los valores pequeños se liquidaban con fuerza).

Durante octubre, también hemos visto cómo ese peligro adelantado por los bonos y la amplitud ha empezado a reflejarse técnicamente en los índices rectores que han terminando perdiendo su sesgo alcista.

Dado que esta semana entramos en los dos últimos meses del ejercicio, me gustaría compartir con vosotros un estudio que muestra cómo se ha comportado el mercado cuando se han juntado estos tres aspectos que acabo de citar:

- Caída de los precios de los bonos hasta niveles de alerta histórica.

- Divergencias en la línea avance/descenso.

- El S&P 500 inicia noviembre con un promedio móvil de 30 semanas bajista.

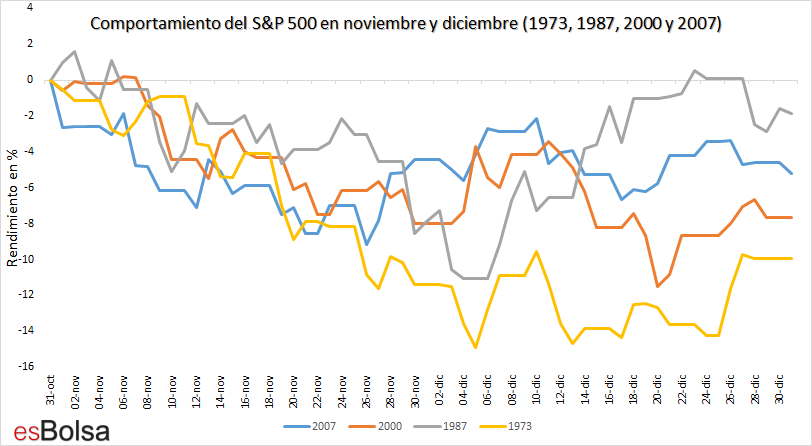

Estas tres circunstancias se han dado en 4 ocasiones durante los últimos 69 años: 1973, 1987, 2000 y 2007.

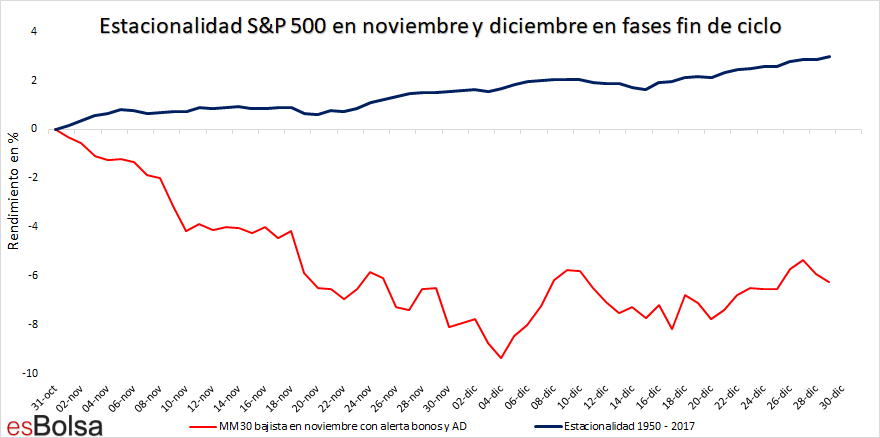

La siguiente gráfica representa con una línea roja el comportamiento promedio del mercado durante noviembre y diciembre, siempre que coincidieron los tres aspectos anteriores, mientras que la línea azul representa el comportamiento promedio del mercado en los próximos dos meses, teniendo en cuenta todos y cada uno de los 69 años transcurridos desde 1950.

Como se puede observar, la recta final del ejercicio ha sido bastante negativa para el mercado cuando se han juntado estas tres circunstancias, diferenciándose muchísimo del comportamiento habitual del mercado en estos meses.

Aunque es una muestra pequeña, resulta evidente que un sesgo bajista del S&P 500 en el arranque de noviembre, unido a bonos en niveles de alerta y la línea avance/descenso advirtiendo de distribución, no es un buen compañero de viaje para los mercados.

Si analizamos los cuatro ejercicios en los que esto ha sucedido vemos que la tónica habitual es bastante negativa en noviembre.

Diciembre suele ser más plano en líneas generales, pero teniendo en cuenta que diciembre es históricamente para las bolsas el mes más rentable del año, un comportamiento lateral también puede considerarse como débil en términos ajustados.

Como vemos, los problemas estructurales que expliqué en el artículo “Síntomas de debilidad en la línea avance descenso: Vuelvo a tomar una postura de cautela” históricamente tienen repercusiones negativas y, es por ello, que desde finales de septiembre como gestor de GPM International Capital he suspendido las compras en los mercados. Esta medida de “seguridad” nos permite que, progresivamente, nuestra exposición al mercado se reduzca, lo que ayuda a sufrir menos en los retrocesos del mercado.

Aunque obviamente dentro del panorama de nerviosismo actual pueden existir rebotes, desde un punto de vista cíclico es indiscutible que estamos en un momento delicado, ya que hay síntomas evidentes de que el actual ciclo alcista iniciado en marzo de 2009 puede estar en sus últimos compases en este 2018. Esa es la principal razón por la cual la operativa actual es más conservadora.

Para volver a mirar con optimismo el mercado, el primer aspecto que debería mejorar sería que los principales índices recuperasen un sesgo alcista de su promedio móvil de 30 semanas. Si esto se produce y la amplitud mejora (la AD es capaz de marcar nuevos máximos), podríamos valorar nuevas compras, pero mientras esto no suceda, la cautela y menor exposición serán grandes aliados.

Recuerda que toda mi metodología de inversión, y el estudio de los flujos monetarios que generan mercados alcistas y bajistas, lo aprenderemos en mi libro “El código de Wall Street”.