Los mercados de acciones de EE. UU. Han estado en un rally prolongado, casi lineal durante casi 8 años. Este rally comenzó después de la crisis financiera de 2007-2008 y ha sido implacable en su impulso, sin grandes reducciones en el camino. Inicialmente fue impulsado por las políticas económicas y monetarias expansivasy luego recibió un impulso adicional al mejorar los fundamentos económicos de los EE.UU. En los últimos años. La etapa más reciente se debió principalmente a la euforia de las elecciones posteriores a los EE. UU. Provocada por el triunfo de Trump.

Pero, ¿El precio del riesgo es correcto, dados los peligros potenciales que se encuentran a nivel global? ¿Están justificados los mínimos casi sin precedentes en la volatilidad de las acciones? ¿Este rally de equidad va a continuar a niveles más altos, o finalmente vamos a ver una corrección importante? Estas son preguntas que trataremos de responder consultando los datos técnicos del índice SP500.

Análisis técnico básico

Los futuros de S & P y el ETN (SPX500) alcanzaron un hito importante desde hace algún tiempo cuando alcanzamos un nivel técnico importante. Este nivel fue la extensión del 161% de los máximos antes de las elecciones presidenciales de EE. UU. Y los mínimos después de los resultados de la noche de las elecciones.

pulse para ampliar

pulse para ampliar

Soy una persona que depende en gran medida de los niveles de Fibonacci, principalmente por la psicología humana y la importancia de esta en el comportamiento humano.

Desde una perspectiva técnica, la extensión del 161% (también conocida como "Golden Fib") es un nivel que considero muy importante en cualquier activo que comercio.

No obstante, a pesar de haberse encontrado con este nivel el precio prosiguió al alza.

Hemos estado haciendo máximos más altos y mínimos ascendentes. Sin embargo, se fue reduciendo la amplitud de estos movimientos.

Esto solo dió lugar a una pequeña corrección a inicios del presente año.

¿Qué esperar en el futuro?

Las tendencias largas tienden a terminar en patrones chartistas de cambio de tendencia, como hombro-cabeza-hombro, doble techo, triple techo, etc.

¿Debemos de estar preocupados?

La verdad es que no, muestra un movimiento alcista muy fuerte y con máximos y mínimos ascendentes.

Los principales indicadores tendenciales en el mercado USA señalan que ha finalizado la tendencia.

El mercado Americano lleva unos meses en corrección y ha perdido desde sus máximos el psicológico nivel del -20%.

Esta corrección, provocó que el indicador tendencial más famoso y seguido, la media móvil simple de 200 sesiones señalara el fin de la tendencia en el S&P500 apenas hace unas semanas.

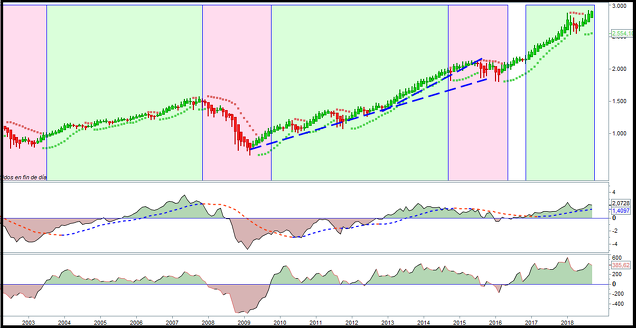

Pero los indicadores en escala diaria tienen bastante más ruido que los indicadores mensuales y son éstos últimos los que utilizo para calcular la tendencia del mercado.

Los dos indicadores más importantes son la media móvil mensual de 10 meses y la tasa de cambio anual. A mi me gusta combinarlos y considero que estamos en una tendencia bajista cuando ambos indicadores generan señal de venta.

El indicador tendencial marca señal de peligro con un ribete rojo cuando a final de mes tanto la media móvil como la tasa de cambio están en modo “Risk Off” y se desactiva cuando alguno de los dos indicadores pasa a estar en modo “Risk On”

Personalmente este indicador (entre otros ) lo utilizo como cobertura de cartera. No está libre de señales falsas como todos los indicadores tendenciales pero personalmente me resulta muy fiable.

Como bien ha comentado Hugo en sus últimos artículos, la Macro todavía no ha dado una señal de venta y otros indicadores macro que utilizo como la tasa de desempleo están lejos de marcar recesión. Pero a nivel técnico los mercados han perdidos soportes. No se sabe quién ganará la batalla a corto plazo entre la Macro USA (alcista) o la tendencia (bajista), aunque seguramente a largo plazo las dos apuntarán en la misma dirección.

Recuerdo este post que escribió Hugo hace unos años sobre Edson Gould, un analista técnico que "probablemente sea el mejor analista de la historia". Sus números son increíbles, y lo consiguió durante décadas. Y como curiosidad, me llamó la atención que se mantuviera al margen de la bolsa para "mantener la cabeza fría" y que sus emociones no interfirieran en su lógica, en beneficio de sus clientes. Una lógica que desde luego parece aplastante.

Como dice Hugo en el post, Edson Gould empezó estudiando más de 100 años de historia de todo tipo de datos económicos, para llegar a la conclusión de que no importaba lo mucho que supieras de fundamentales. Por más que buscaba no conseguía encontrar la "lógica" de los mercados financieros... hasta que cayó en sus manos el libro "Psicología de masas", de Gustave Lebon. Un libro que leí hace muchos años, y que me apasionó. Es uno de los libros que forman parte de la -reducida- bibliografía de mi Curso de Análisis Técnico. Es imprescindible para todo inversor. Y por cierto, es un libro que fue escrito en 1898 nada menos, y anticipó todos los populismos de la primera mitad del s.XX en Europa...

A partir de aquí, Edson Gould "descubrió" que lo que mueve la bolsa son las emociones, el sentimiento. Y se centró en eso. Lógicamente, no conocemos su fórmula secreta, e intuyo que hay un poco de todo, porque la clave no es comprender y detectar emociones, sino asociar esas emociones con la realidad subyacente. Por eso, al final hay que saber de todo: hay que comprender cómo funciona la lógica de la Macro y los ciclos económicos (con los tipos de interés y el crédito como guía de referencia), comprender qué son y por qué a largo plazo mandan los fundamentales, y comprender cómo se mueve el precio y las tendencias. Sobre este trasfondo, observar, analizar y comprender el Sentimiento de mercado, es clave. Los ejemplos recientes abundan.

Antes del Brexit, el sentimiento unánime era que si salía el "sí", las bolsas se hundirían. Pues bien, salió el sí, y las bolsas se dispararon, haciendo totalmente lo contrario a lo esperado. Se esperaba un movimiento extremo a la baja, y se produjo un movimiento extremo al alza.

Con la elección de Trump, otro tanto de lo mismo. Fue elegido "por sorpresa", y cuando todos (analistas, periodistas, inversores) daban por hecho que sería la hecatombe para las bolsas, ocurrió lo contrario: fue una hecatombe para los perma-bears (siempre bajistas).

¿Ocurrirá lo mismo con estas elecciones de medio mandato? Aquí el miedo y el consenso no eran tan extremos, pero sí que se aprecia un sesgo claramente negativo ante el riesgo de "un congreso dividido". Lo gracioso (si me permiten la expresión) es que una vez producida la noticia, y observando que la reacción del mercado es la contraria, analistas y periodistas siempre encuentran la explicación perfecta para darle sentido a lo que ocurre. A posteriori ese sentido parece evidente. A priori, muy pocos son los que lo ven...aunque en realidad no necesitan verlo, porque muchas veces es "inimaginable". No se trata de "verlo" sino de tener la mente abierta, sobre la base de unos principios claros. Y el principio más claro y sencillo, es que cuanto mayor es un consenso, más probable es que esté equivocado. Por eso me gusta tanto la encuesta de BAML que pone de relieve unos consensos que a veces son sorprendentes.

La cuestión es que la victoria demócrata en EEUU no es una mala noticia, al contrario. En un post reciente hablé de ello, mostrando las estadísticas favorables para la bolsa en caso de elecciones de medio mandato que "separan el poder". Por supuesto, no doy nada por sentado, y en realidad mi estrategia no se modifica sustancialmente: sigo pensando que se podría estar empezando a formar un gran techo de mercado en las bolsas USA, pero como mínimo nos llevará 2-3 trimestres. Por eso, el sesgo de fondo tiene que seguir siendo alcista, aceptando la volatilidad que en principio ha venido para quedarse, lo cual es bueno (sobre todo para nuestras estrategias de venta de opciones).

Nuestro objetivo no es ser los primeros en ver un techo de mercado y actuar en consecuencia. Ese tipo de actitud es destructiva a largo plazo. Nadie es tan listo como para ser siempre el primero en verlo (ni el segundo, ni el tercero...). Para una vez que lo consigas, fallarás diez. Y el saldo global será muy negativo porque habrás estado mucho tiempo fuera del mercado, dejando de ganar mucho más de lo que te evitarás perder cuando aciertes (ver mi post: El riesgo de perderse alguna(s) de las mejores sesiones del año). Esta actitud deno intentar ser el más listo es una de las claves del mercado. Fácil de decir, pero difícil de hacer. Los grandes sabios lo dicen (Buffet, Munger, Eveillard...) : sus beneficios muy superiores a la media en el largo plazo no provienen de su actitud clarividente para detectar los grandes ganadores, sino de su actitud defensiva para evitar los grandes perdedores, y especialmente durante las puntuales burbujas que les ha tocado vivir en su carrera. Si te cuesta entender y comprender a fondo la importancia de este consejo, acepta al menos que quien lo dice sabe mucho más que nosotros, y por lo tanto la actitud correcta es hacerles caso...y dejar para más adelante el momento de la "iluminación y comprensión".

En la línea de no ser el más listo, de no intentar ser el primero en ver las cosas venir, y de detectar consensos extremos para llevarles la contrario, ahora mismo está el tema de la temida recesión. En mi opinión, este temor puede incluso ser bueno para las bolsas en un horizonte de 3-9 meses. Ese miedo ya está descontado en los precios, y como he comentado en mis posts anteriores, las bolsas han corregido con fuerza durante los últimos meses. Muchos esperan que los índices SP500 y Nasdaq100, y los índices Europeos, se hundan ahora, una vez observada la debilidad de fondo de las bolsas mundiales, y la debilidad de fondo de las acciones de las bolsas de EEUU y Europa.

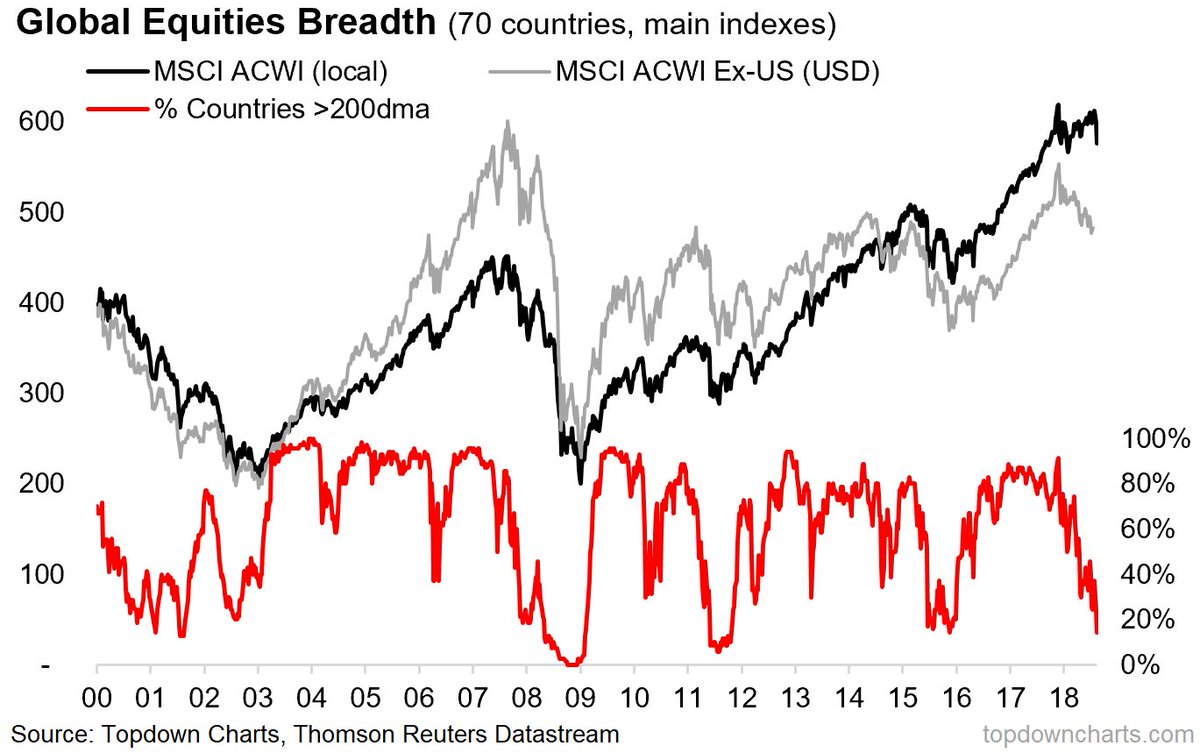

Observen los gráficos siguientes. Son lecturas que para muchos son de debilidad. Pero lo que el analista debe determinar es si implica una debilidad pasada, o implica una mayor debilidad de cara al futuro (ya sea inminente o a medio plazo). Mi lectura es que estas lecturas indican una clara sobreventa (extremo bajista) que se ha producido durante estos meses y que lo normal es que de paso al menos a un rebote.

En el primero gráfico, vemos el porcentaje de países (sobre un total de 70) cuyos índices de bolsa están por encima de la media móvil de 200 sesiones, es decir, en tendencia alcista. ¿Es esto preocupante? Si se fijan, las lecturas por debajo del 20% han correspondido mucho más a grandes suelos relevantes que a techos. En este sentido, es un indicador de capitulación, de pánico, de sell-off.

En el siguiente gráfico vemos el porcentaje de valores del NYSE (bolsa de NY) que cotizan por encima de su MM200 (línea naranja). La caída de octubre en el SP500 y Nasdaq100 ha llevado a este porcentaje por debajo de su media menos dos desviaciones típicas, llegando al 25%, lectura extrema que se asocia más a rebotes que a caídas adicionales, sobre todo cuando se produce en un contexto de tendencia todavía alcista.

Como dije en mis posts anteriores, esto son datos para marcar una capitulación de mercado, lo cual no significa que el rebote llegue a corto plazo. Podemos volver a buscar mínimos durante las próximas semanas... o no. Pero la cuestión es que no soy bajista y sobre este escenario de mercado desarrollo la estrategia de fondo: gran techo de largo plazo en formación, con posibilidad de volver a máximos o no, pero sin prisas por ver el mercado caer.

La bolsa y la economía riman, pero no son lo mismo.

La temida recesión, que tarde o temprano llegará, es compatible con un mercado alcista que marque nuevos máximos históricos, o que suba incluso un 30% desde los niveles actuales. El que no sea capaz de "imaginar" esto, se produzca o no se produzca, es que no comprende bien cómo funcionan los mercados.

Son los flujos de liquidez, en su ir y venir, los que provocan subidas y bajadas, combinado con el sentimiento asociado. Como explico en mi curso de Análisis Técnico, hay dos motivos NECESARIOS para que se lancen órdenes de compra (que son las que empujan el precio para arriba): 1-tener dinero (liquidez), y 2-tener confianza. Si falla alguno de los dos, no se lanzan compras. En cambio, para que la bolsa caiga, es SUFICIENTE con uno de los dos: 1- necesito dinero (y vendo mis activos para obtener esa liquidez que dreno al mercado), o 2-tengo miedo de que caigan los precios.

Para rizar más el rizo, la bolsa puede subir incluso con una liquidez y confianza decrecientes siempre que la necesidad de dinero y el miedo sean decrecientes en una medida todavía mayor. Esto es lo que ocurre cuando "de repente" suben las bolsas "sin volumen". ¿Cómo es posible? Muy fácil: se sube sin volumen cuando hay pocas compras, pero hay todavía menos ventas. Y esto ocurre típicamente cuando los vendedores "se han secado", es decir, cuando ya todo el mundo ha vendido. Es el famoso "sell-off" o pico de pánico que pone punto final al incendio. De ahí la importancia de buscar señales de capitulación, y la más sencilla es una caída vertical que llega después de caídas importantes previas, como vemos en este gráfico de la bolsa china:

Si combinamos el miedo a una recesión con las señales de capitulación ya comentadas, llegamos a esa conclusión de que, al menos temporalmente, el mercado tendrá dificultades para seguir cayendo de forma duradera.

Nadie conoce el futuro. No sé si el SP500 superará los 3.000 puntos en este ciclo alcista o no. Pero estoy abierto a esa posibilidad, y por ahora, mantengo mi escenario de que es prematuro dar por finalizado el ciclo alcista. Eso no significa que me deje llevar por una confianza ciega en la tendencia alcista que subirá hasta el infinito. No soy un "alcista ingenuo" y soy consciente de los nubarrones que amenazan en el horizonte. Ya tendremos tiempo de ir hablando de eso. Como digo, no tengo ninguna prisa por ser el primero en avisar del fin del ciclo, no tengo ninguna prisa por ser el primero o de los primeros en acertar con ese techo previo a una gran caída de la bolsa.

Os dejo con un recordatorio: la formación del techo de 2007, que analizo en mis cursos de AT junto con otros techos (como el de 1929, antes del crack). El recordatorio es que los techos necesitan como mínimo 6 meses para formarse. Esto implica que tenemos que soportar el primer 20% de caída (como inversores de largo plazo), que en grandes crisis, es el menor de los problemas. El gráfico muestra dos cosas: 1- que después de las grandes tendencias alcistas, pasan al menos 6 meses mientras se forma una amplia figura de techo de mercado, y 2- que las caídas que realmente hacen daño no son las que se producen poco tiempo después de un máximo histórico, sino las que llegan cuando "llueve sobre mojado".